TTR In The Press

La República

June 2019

Los bufetes que han asesorado los grandes negocios empresariales en 2019

La compra de Enertolima por parte de Epsa se transó en $1,68 billones y fue asesorada por la firma de abogados PPU

Philippi Prietocarrizosa Ferrero DU & Uría (PPU), DLA Piper Martínez Beltrán, Dentons Cardenas & Cardenas, Gómez-Pinzón y Brigard Urrutia, entre otras, son los bufetes que han estado al frente de las transacciones más importantes del primer semestre del año.

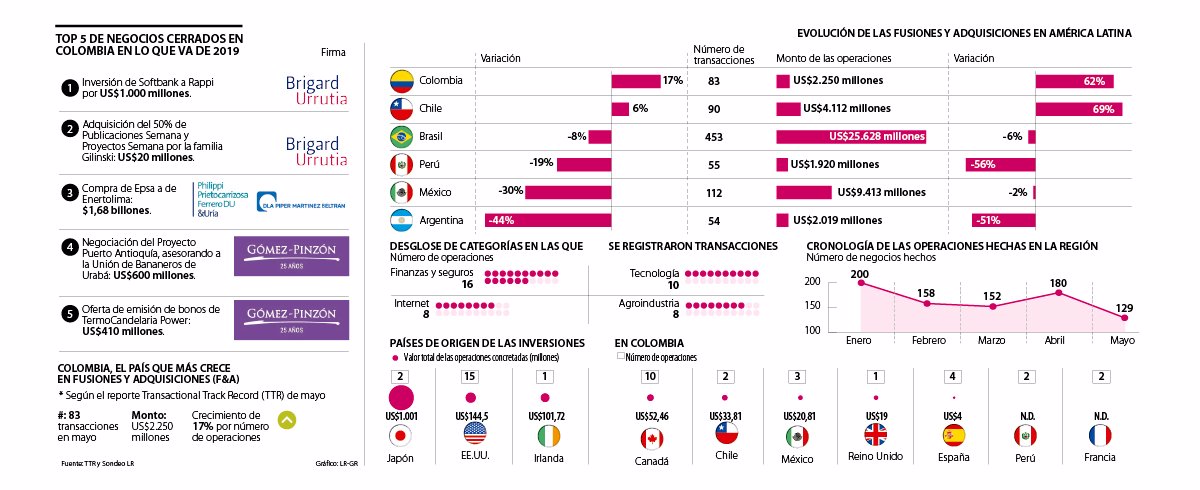

El mercado de fusiones y adquisiciones (F&A) sigue moviendo la caja registradora en 2019. Según el reporte Transactional Track Record (TTR) de mayo, en Colombia se hicieron 83 transacciones, por un valor de US$2.250 millones, evidenciando un crecimiento de 17% por número de operaciones y confirmando que el país es el que más está creciendo en esta materia al compararlo con sus pares en la región.

Tecnoglass y PPU

La firma de abogados PPU asesoró a la compañía barranquillera Tecnoglass en el acuerdo de joint venture con Saint-Gobain, a través de la adquisición de una participación minoritaria en Vidrio Andino, subsidiaria de Saint-Gobain con sede en Colombia. La operación se transó por un monto de US$45 millones según registró el informe.

Pero, este no fue el único negocio, también representó a Epsa en la compra de la Compañía Energética del Tolima (Enertolima), inversión con la que la compañía vallecaucana duplicará su cobertura de distribución en Colombia al sumar un nuevo departamento y 491.000 usuarios. El costo de la transacción fue de US$534 millones.

“Venimos cerrando otras operaciones como la adquisición de Disan Colombia de 100% de las acciones de Merquiand y la asesoría a Epsa en el aumento de cupo global de su programa de emisión de bonos”, afirmó Hernando Padilla, socio Philippi Prietocarrizosa Ferrero DU & Uría.

El negocio de DLA Piper

Algunas de las transacciones más importantes que ha asesorado la firma han sido la enajenación del establecimiento de comercio por parte de Enertolima a Epsa por $1,68 billones, que correspondió al costo total de la venta.

La inversión de Bancolombia en Vlipco que, aunque su valor es desconocido, representó un hecho histórico en el sector fintech ya que le permitió al principal banco del país lanzar su plataforma de pagos digitales.

“En este momento estamos llevando más de 20 negocios en curso en los sectores salud, financiero, fintech y retail”, aseguró Camilo Martínez, socio director de DLA Piper Martínez Beltrán.

Dentons Cardenas & Cardenas

Asesoró a Volvo Trade Finance en la financiación de buses de la flota de Transmilenio. El costo de la operación no se conoce públicamente. Igualmente, hizo parte de la negociación de Puerto Antioquía, prestándole sus servicios a Puertos Inversiones y Obras, en su calidad de desarrollador de este proyecto. El monto de la transacción fue de US$220 millones.

También, asesoró a Lactalis Group, la multinacional francesa mayor productora de lácteos del mundo, en la adquisición local del negocio de nutrición infantil de la sudafricana Aspen Pharmacare. Esta transacción fue por US$860 millones e involucró a 15 jurisdicciones en el mundo, entre ellas Colombia.

“Las firmas de abogados estamos en un gran momento. Ahora el Gobierno debe seguir en la tarea de convencer a más inversionistas de que Colombia es una jurisdicción en la que se puede invertir sin riesgos”, comentó Bernardo Cárdenas, managing Partner de Dentons Cardenas & Cardenas.

Asesorías de Gómez-Pinzón

La firma Gómez-Pinzón actuó como asesor de la Unión de Bananeros de Urabá S.A. en la negociación de un acuerdo de inversión, y otros documentos de transacción, para desarrollar Puerto Antioquía. El monto de esta negociación fue de US$600 millones.

Asimismo, representó a TermoCandelaria Power Ltd., como emisor, y a sus subsidiarias colombianas Termobarranquilla y Termocandelaria, como garantes, en la oferta de su emisión de bonos, cuyo monto inicial fue de US$410 millones, a una tasa de 7,87%, que se vencerán en 2029.

“Estamos trabajando en 35 transacciones muy relevantes para el mercado colombiano, que van desde el área de infraestructura, temas de compañías financieras, de seguros y de valores, y en operaciones de energía”, afirmó Andrés Hoyos, socio director de M&A en Gómez-Pinzón.

Brigard Urrutia aliado de Rappi

En abril acompañó a la compañía japonesa Softbank en su inversión a Rappi por US$1.000 millón. La firma actuó como abogado local del gigante asiático en temas regulatorios y estratégicos de la inversión.

A principios de año, también asesoró a la familia López en la venta de 50% de sus acciones de Publicaciones Semana y Proyectos Semana a la familia Gilinski. El trato se cerró por cerca de US$20 millones. Otro de los negocios fue el de la operación de United Health Group (UHG) en la adquisición de 50% de la Clínica del Country. Con esta transacción se consolidó el ingreso de un referente mundial al mercado de las IPS en Colombia. El monto de la operación aún es confidencial.

“Estamos trabajando en varias operaciones de importante magnitud para el país, entre ellas la compra de Electricaribe y la enajenación de las acciones de ISA, entre otros proyectos”, afirmó Darío Laguado, socio de Corporativo/M&A de Brigard Urrutia. Así se demuestra que tras un gran negocio hay un gran bufete.

Source: La República - Colombia